この記事を読むのに必要な時間は約 7 分です。

目次

1. はじめに

本レポートでは、リースを中心とした多岐の事業を営むオリックス株式会社(8591)を取り上げます。オリックスは、配当も高さや株の買い易さ、さらに株主優待の充実ぶりから個人投資家に絶大な人気があります。しかし、万年株価が低迷しており、割安であると言われています。これは、なぜなのでしょうか。

そこで、投資家の立場として財務分析や理論株価分析を行い、株の買い判断および会社への提言を行います。分析の結果として、財務比率が良好であることに加え、コングロマリットディスカウントなどの発生により株価が非常に割安である点で、結論としてオリックス株は非常に魅力的です。そのため、個人投資家の立場としては、オリックス株を買うという判断を取った上で、株価上昇のための提言を二つ行います。それは、「①株主優待制度の廃止および配当性向の上昇」と「②金融事業と投資事業の分社化」です。

オリックス(8591)の企業情報

2. オリックスの企業概要

オリックス株式会社は、多角的に金融サービス業を営む日本の企業です。1964年にリース事業からスタートし、現在の事業は法人金融、メンテナンスリース、不動産、事業投資、リテール、海外事業の6つのセグメントから構成されています。主に金融業を営む一方で、事業再生などの投資業務や空港運営などのコンセッション、不動産開発・賃貸業務を行うなど、新規事業に積極的に取り組むという企業文化は総合商社に近しいです。

3. オリックスの財務分析

オリックスの財務分析は、「成長性分析」「安全性分析」「効率性分析」「収益性分析」の各指標に分けて、過去比較や競合他社比較で行います。競合他社は、リース会社大手である「東京センチュリー(8439)」や「三菱UFJリース(8593)」および総合商社の「丸紅(8002)」、「双日(2768)」です。総合商社を比較企業として選んだ理由は、事業投資部門や海外部門の事業投資が売上の多くを占めており、現在のオリックスが総合商社に近いと判断したためです。

オリックスの財務指標(2019年3月期)を分析した結果、成長性においては営業利益が10年間で11倍以上成長しており、特筆すべき点であると言えます。安全性は、一部指標が平均的である一方で、有利子負債EBITDA倍率が優秀な数値であり、支払能力が高いです。効率性は、CCCが小さいため資金繰りに問題ありません。収益性は売上高営業利益率が13.5%、ROEが13.3%と競合他社に比べて充分に優れています。オリックスは、負債を活用した積極的な投資が優秀な財務指標に表れており、その点投資家にとって魅力的な企業であると言えます。

4. オリックスの成長性分析

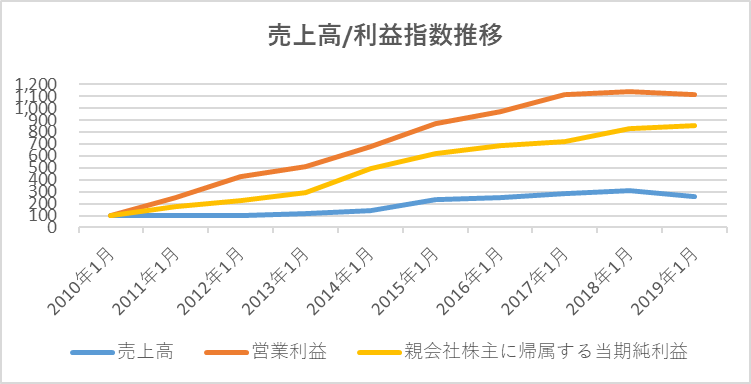

成長性は、オリックスの過去10年の「売上高」「営業利益」「親会社株主に帰属する当期純利益」により分析します。各数値は2010年3月期を100とした時のものです。各数値共に上昇しており、特に2010年3月期の営業利益の指数は1,114と、10年間で11倍以上成長していることが分かります。これは、リーマンショック後の不景気の中でも積極的に事業へ投資を行い、コンスタントに多くの利益を生み出す筋肉質な企業に変貌したことを表しています。

5. オリックスの安全性分析

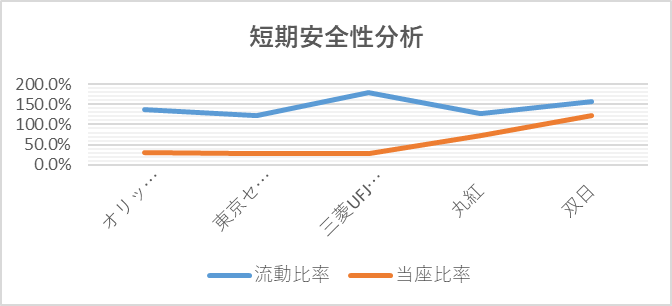

安全性指標は、短期的な指標として「流動比率」と「当座比率」を、長期的な指標として「自己資本比率」と「固定長期適合率」により分析します。まず、短期弁済能力を判断する指標は「流動比率」と「当座比率」により分析します。

オリックスの流動比率は137%、当座比率が29%と、一般的に言われる安全ラインである流動200%、当座100%と比べかなり物足りない印象です。しかしリース業界の競合2社と比較すると数値は高くも低くもないのです。そのため、流動および当座比率の低いことはリース業界特有の特徴であると考えられます。よって、オリックスの短期弁済能力は業界平均的であると言えるのです。

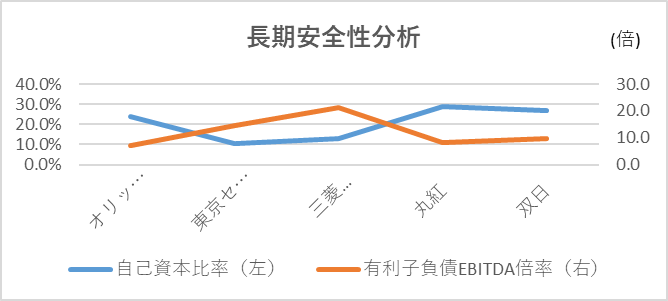

次に、比較的長期の安全性を図る指標は、「自己資本比率」と「有利子負債EBITDA倍率」により分析します。自己資本比率は明確にどういう数値が好ましいか定義されていません。一方で、本数値は低すぎると中長期的な安全性が確保されていないとみなされるため、一定の考慮が必要です。

オリックスの自己資本比率は約24%と決して高くない一方で、先に成長性分析で述べた通り、本企業は近年収益を急激に伸ばしてきています。そのため、この数値は積極的に負債の利用により投資を行い収益が上がっていることの表れであると言えます。有利子負債EBITDA倍率は本業の収益何年分で有利子負債を返済することができるか、を表した指標です。最近の銀行では企業の支払い能力の評価に従来の債務償還年数よりも、EBITDA有利子負債倍率を活用するようになっています。オリックスのEBITDA有利子負債倍率は7.2倍と競合企業に比べ一番低く、支払い能力が十分に高いことを表しています。

6. オリックスの効率性分析

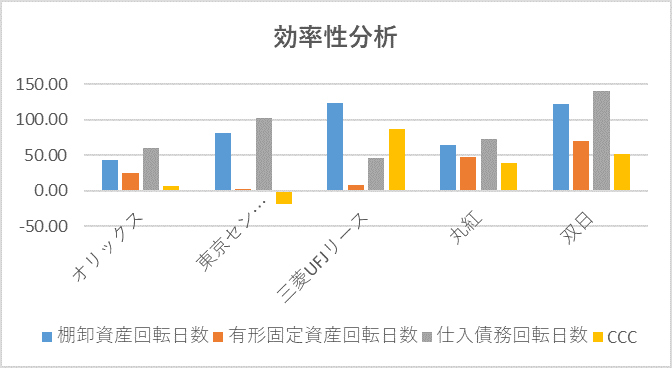

続いて、効率性は「棚卸資産回転日数」「有形固定資産回転日数」「仕入債務回転日数」「CCC」により分析します。本分析は短期の安全性分析と同様に業界間で差があると見られるため、主に同業他社の2社と比較して行います。効率性の総合的な指標であり、仕入から販売に伴う現金回収までの日数を意味するオリックスのCCCは他社と比較しても低く、資金繰りに問題がないと言えます。

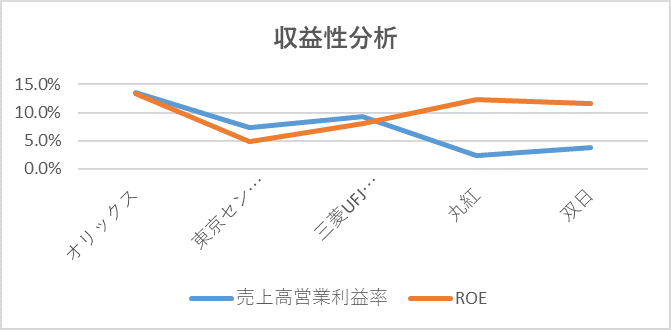

7. オリックスの収益性分析

最後に、収益性は「売上高営業利益率」および「ROE」にて分析します。オリックスは2019年3月期の売上高営業利益率が13.5%で、ROEが13.3%と競合他社と比較して圧倒的に高いです。前述の通りオリックスは負債を多く活用しているため、自己資本がそれほど手厚くありません。それに加え負債による投資の利益や事業資産の適切なExitによる売却益などが高い収益性に寄与していると判断できます。

オリックス(8591)の株価はなぜ上がらないのか?株式分析編

U-Mapでは、お仕事の依頼を承っています。

詳しくは、こちらから!